Содержание:

- Зачем нам знать стадии рынка

- Какие существуют недостатки

- 4 стадии рынка:

- 1. Накопление

- 2. Повышение цены

- 3. Распределение

- 4. Снижение цены

- Подводим итоги

Перед тем, как приступить к изучению чего-либо, нам необходимо задастся вопросом, а зачем нам это надо? Логично же, зачем изучать то, что нам не нужно, не пригодится в жизни, верно?

Зачем нам знать стадии рынка в торговле или инвестировании в биткоин?

Понимая, на какие фазы делится рынок, мы с большей уверенностью можем предположить в какой фазе рынок находится непосредственно в данный момент, а также его дальнейший вектор развития. Теория Ричарда Вайкоффа гласит следующее — чем лучше инвестор сможет идентифицировать эти фазы рыночного цикла, тем большую прибыль можно извлечь на восходящем движении. Фазы рынка помогут понять, когда будет оптимальная ситуация для начала набора активов в портфель. Или, если мы говорим о фьючерсной торговли — время, когда зарождается нисходящий тренд и лучшим решением будет – искать точки в шорт и наоборот, если пошел бычий рост – время лонговать.

Какие существуют недостатки данной теории?

Понимание фаз рынка никогда не помогут нам определить самый верх или низ тренда! Вектор роста или падения цены всегда может быть непредсказуемым (для этого подойдет определение сильных уровней/зон поддержки). Но, понимая стадии рынка и по мере продвижения цены мы можем выделить зоны, где будут наилучшие покупки на средне или долгосрок, или зоны, где стоит избавляться от лонгов или портфеля!

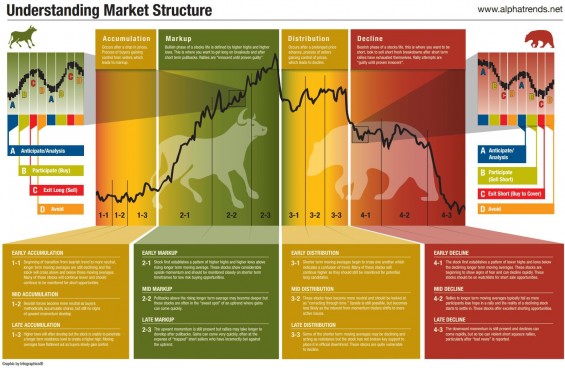

4 стадии (фазы) рынка по Ричарду Вайкоффу

- Аккумуляция (накопление) — accumulation

- Повышение цены, рост – Markup (Наценка)

- Распределение — distribution

- Снижение цены, удешевление — (markdown) decline

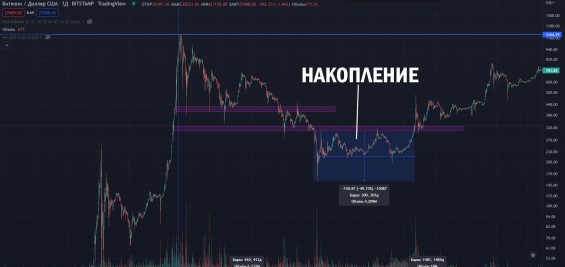

1. Аккумуляция (накопление)

Аккумуляция формируется после сильного нисходящего движения, где предложение привелегирует над спросом. Проще говоря – желающих продать больше, нежели желающих покупать актив по данным ценам. Когда силы медведей начинают иссякать, цена начинает тормозить и в этот момент подключаются быки (покупатели). Цена завершает свой последний импульс на снижение, затем переходит к состоянию консолидации. В этом случае происходит паритет спроса и предложения, и цена уходит в длительный и нудный боковик с перехай/перелоу. Данная зона может длиться от пары месяцев до нескольких лет.

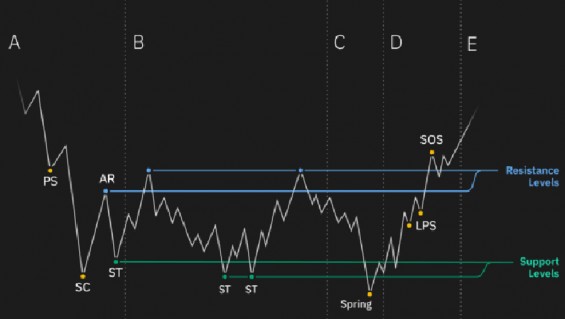

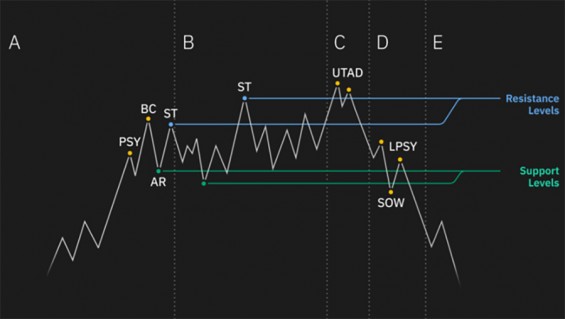

Фаза А

Сила продаж уменьшается и нисходящий тренд начинает замедляться. Этот этап обычно отмечается увеличением объема торгов. Предварительная поддержка (от англ. preliminary support, сокр. PS) указывает на то, что начинают появляться новые покупатели, но этого все еще недостаточно, чтобы остановить нисходящее движение.

Кульминация продаж (от англ. selling climax, сокр. SC) формируется посредством интенсивной активности, нацеленной на продажу активов, в следствии чего инвесторы начинают капитулировать. Это зачастую проявляется в виде самой высокой точки волатильности, когда панические продажи образуют высокие свечи и фитили. Сильное падение быстро перерастает в скачок или автоматическое ралли (AR), по причине того, что покупатели начинают поглощать избыточное предложение. Таким образом, торговый диапазон (TR) схемы накопления определяется в виде расстояния между минимальной кульминацией продаж и максимумом автоматического ралли.

Вторичный тест (ST) происходит, когда падение цен на рынке пересекается с областью кульминации продаж (SC) с целью проверки действительности окончания нисходящего тренда. В таком случае объем торгов и волатильность рынка, как правило ниже обычного. В то время, как второй тест зачастую формирует более высокий минимум по отношению к кульминации продаж, это не всегда происходит по плану.

Фаза В

Основываясь на законе причинно-следственной связи Вайкоффа, фазу B можно рассматривать как причину, которая приводит к определенному следствию.

Фаза B является стадией консолидации, в рамках которой композитный человек накапливает наибольшее количество активов. На таком этапе рынок имеет тенденцию тестировать различные уровни сопротивления и поддержки в области своего торгового диапазона.

В период действия фазы B могут происходить многочисленные вторичные тесты (ST). В некоторых случаях они демонстрируют более высокие максимумы (бычьи ловушки) и минимумы (медвежьи ловушки) по отношению к кульминации продаж и автоматическому ралли, подобно фазе A.

Фаза С

Данная фаза является типичным периодом накопления активов, которая также называется весной. Зачастую она является последней медвежьей ловушкой перед тем, как рынок начинает демонстрировать более высокие минимумы. Во время действия фазы С композитный человек предоставляет небольшое предложение и по факту, те кто должен был продать свои активы, уже сделали это.

В период действия весны начинают пробиваться уровни поддержки, чтобы остановить трейдеров и ввести инвесторов в заблуждение. Мы можем описать это как последнюю попытку купить акции по более низкой цене до начала восходящего тренда. Таким образом, медвежья ловушка побуждает небольших инвесторов отказаться от холдинга своих активов.

Однако в некоторых случаях уровни поддержки удается удержать, и весна попросту не начинается. Другими словами, может быть еще одна схема накопления, которая включает в себя немного другие элементы, но никак не весну. Тем не менее, общая структура схемы остается в силе.

Фаза D

Фаза D представляет собой переход между причиной и следствием. Она находится между зоной накопления (фазой C) и прорывом торгового диапазона (фазой E).

Как правило, во время фазы D происходит значительное увеличение объема торгов и волатильности. Обычно она предполагает последнюю точку поддержку (от англ. last point support, сокр. LPS), демонстрируя более низкий минимум, прежде чем рынок начнет движение вверх. LPS зачастую предшествует прорыву уровней сопротивления, что в свою очередь создает более высокие максимумы. Это указывает на проявление признаков силы (от англ. signs of strength, сокр. SOS), так как предыдущие уровни сопротивления становятся новыми уровнями поддержками.

Несмотря на несколько запутанную терминологию, в период действия данной фазы может быть несколько последних точек поддержки. Они зачастую увеличивают объем торговли при тестировании новых зон. В некоторых случаях цена может создать небольшую зону консолидации, прежде чем эффективно пробить больший торговый диапазон и перейти к фазе E.

Фаза Е

Фаза E является последней стадией в схеме накопления. Она отмечается явным пробитием торгового диапазона, за счет увеличения спроса на рынке, что свидетельствует про начало восходящего тренда.

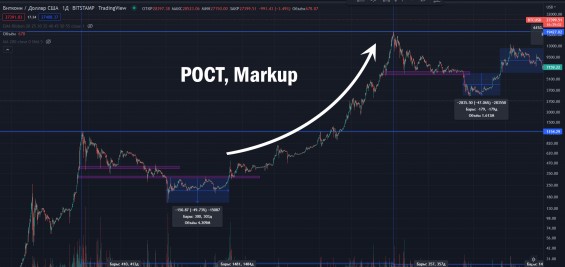

2. Повышение цены, рост – Markup

Восходящий тренд, как правило сопровождается пробитием важного уровня сопротивления резким импульсом вверх с повышенными объемами. Это наилучшее время для торговли, как на фьючерсах, так и на поте. Лучшее время работать по тренду, искать только точки вход в лонг, а от шорт сделок можно и вовсе отказаться, или с заниженными рисками и небольшими целями. На бычьем рынке шорт сделки не должны превышать 10%. На этой фазе рынка важно не путать коррекцию с трендом.

3. Распределение

Цена начинает останавливаться, так как крупные участники рынка начинают закрывать лонг позиции и/или фиксировать свой портфель. Выход происходит частями, чтобы не спровоцировать сильное снижение цены и не выдать свои намерения другим участникам рынка.

Если цена после восходящего тренда начинает консолидироваться, для нас, как частных инвесторов это должен быть сигнал, что пора закрывать свои лонги и ожидать выхода из этой консолидации и только потом принимать решения. Как правило объемы начинают в момент распределения снижаться, это признак того, что новых крупных покупателей нет.

Часто из такой зоны распределения цене задают ложный импульс вверх – происходит «заманивание в лонг», после чего рынок сливают на сильном импульсе вниз и на повышенных объемах.

Фаза А

Первая фаза вступает в действие, когда установленный восходящий тренд начинает замедляться из-за снижения спроса. Предварительная поставка (от англ. preliminary supply, сокр. PSY) предполагает, что сила продаж все еще недостаточно сильна, чтобы остановить восходящее движение. Кульминация покупательной способности (от англ. buying climax, сокр. BC) затем формируется за счёт интенсивной покупки активов. Обычно это вызвано неопытными трейдерами, которые начинают закупаться на эмоциях.

Последующее сильное движение вверх вызывает цепную реакцию за счёт поглощения маркет-мейкерами избыточного спроса. Другими словами, композитный человек начинает распределять свои активы среди поздних покупателей и вторичный тест (ST) происходит, когда рынок оказывается в области покупательного климакса, в основном формируя более низкий максимум.

Фаза В

Распределение на фазе B работает как зона консолидации (причина), которая предшествует нисходящему тренду (последствие). На этом этапе композитный человек постепенно продает свои активы, ослабляя и поглощая рыночный спрос.

В основном, верхние и нижние уровни торгового диапазона тестируются по несколько раз, что может включать в себя краткосрочные медвежьи и бычьи ловушки. Иногда рынок может двигаться выше уровня сопротивления за счёт кульминации покупательной способности, в результате чего вторичный тест будет происходить в виде верхнего спружинивания (от англ. upthrust, сокр. UT).

Фаза С

В некоторых случаях рынок демонстрирует только одну последнюю бычью ловушку после периода консолидации. Это также называется UTAD (от англ. upthrust after distribution) или верхнее спружинивание после распределения, что является противоположностью накопления (аккумуляции), во время действия так называемой весны.

Фаза D

Распределение на фазе D обладает множеством похожих элементов с аналогичным периодом схемы накопления. В основном она включает в себя последнюю точку снабжения (от англ. last point of supply, сокр. LPSY) в середине торгового диапазона, создавая более низкий максимум. С момента действия данной фазы начинают создаваться новые точки LPSY вокруг или ниже зоны поддержки. Очевидным признаком слабости (от англ. sign of weakness, сокр. SOW) является падение стоимости ниже линий поддержки.

Фаза Е

Последняя стадия распределения отмечается началом нисходящего тренда с очевидным пробитием ниже торгового диапазона, которое вызвано сильной доминацией предложения над спросом.

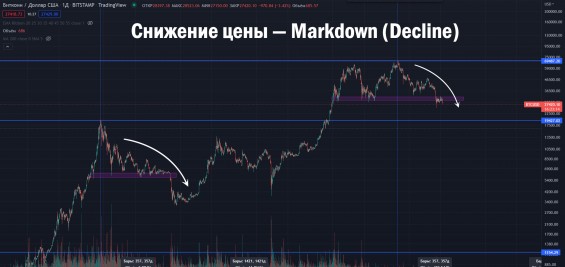

4. Снижение цены — Markdown (decline)

После распределения начинается снижение цены, как правило эта стадия рынка начинается импульсивно, с пробитием уровня поддержки и с объемами, все, как и стадия повышения цены – Markup, только в реверсе. В этой фазе рынка не дают выйти тем, кто покупал ранее, зачастую можно даже не увидеть сильного отката/ретеста пробитого уровня. Эта фаза рынка также хороша для получения прибыли, так как сделки в шорт будут в приоритете над лонгами и шанс, что «шорт» будет прибыльным гораздо выше, нежели вы пытались бы искать лонги. Работайте по тренду…

Подводим итоги по фазам рынка

Понимая фазы рынка в тандеме с правильно выстроенными глобальными уровнями/зонами поддержки/сопротивления и волновой теорией – мы можем ясно понимать в какой стадии рынка мы находимся в данный момент и какой этап рынка нас ожидает в будущем. Если мы определяем, что рынок находится в стадии консолидации, тогда логично делать закупки и предпочтение отдавать лонг позициям на фьючерсах. Так как следующий этап рынка будет – Markup (рост). Если же начался этап снижения, тогда нам нужно рассматривать только шорт сделки, а глобальные покупки отложить до момента, когда будет пробита глобальная зона поддержки и цена пойдет на пятую волну снижения и только после остановки цены, уже переходить к планомерному набору портфеля на средне- и долгосрок.

Цена торгового инструмента нам сама покажет начало и конец каждого этапа рынка, наша задача лишь научится «читать график» и корректно определять стадию рынка.

Смотрите видео стайдий рынка на примере Биткоин и Эфириум: